2024-10-11

Arbitrum 的 8500 万美元增长计划

Arbitrum 的 8500 万美元增长计划

作者:Kerman Kohli 来源:kermankohli 翻译:善欧巴,金色财经

想象一下,一家企业正在开展一项促销活动,每消费 1 美元,即可获得 3 美元的价值。哦,而且对于谁可以领取此优惠没有任何条件。你的祖母、街上的流浪汉、高薪高管或普通中产阶级人士都有资格享受此优惠。

你觉得会发生什么?好吧,那些最需要钱并且最不可能成为回头客的人会成群结队地来把你的钱一扫而光,直到你用完钱或库存来维持这一优惠。

好消息是,现实世界并不是这样运转的,因为自由市场确保这样的企业很快消亡。

坏消息是,加密货币业务确实以这种方式运作,而自由市场继续促进他们的资金。

介绍

上述情况正是 Arbitrum 所做的,只不过涉及 8500 万美元,最终损失 6000 万美元。让我们深入了解一下这个骗局到底是什么、它是如何构建的,以及我们可以从中学到什么。

Arbitrum DAO 的结构是,某些垂直行业及其各自的应用程序将收到 ARB 代币以激励其平台的使用。最终的想法是,通过激励使用这些平台,Arbitrum 作为一个网络将获得更多费用,最终协议也将受益。结果一方在这里赢了,而另一方赢的更少(我相信你已经知道谁是输家了)。

方法

从高层次来看,你可以将此活动分为两个高层次组成部分:

创建一个基准,以了解与基线相比,有多少百分比的激励可以归因于支出。他们称之为“合成控制”方法,其中包含一些复杂的数学运算。这并不重要,但无论我们的最终数字是多少,我们都需要向下调整它们,因为并非所有事情都可以归因于这一单一努力。您可以在原始论坛帖子中阅读更多相关信息。

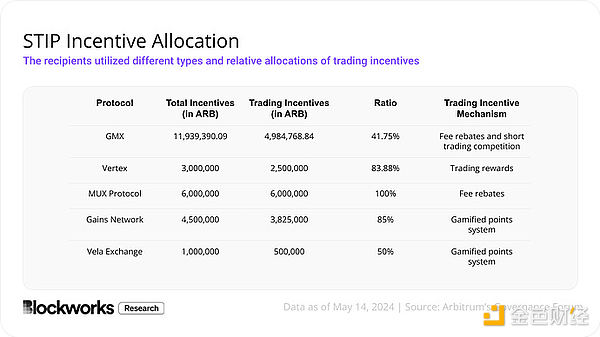

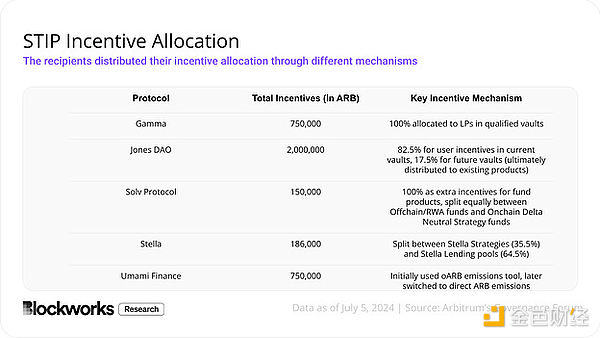

通过向 Arbitrum 上不同垂直行业的应用程序最终用户提供 ARB 代币来激励他们,以提高他们的指标。选择了三个垂直行业(perps、DEX、流动性聚合器)。每个应用程序都被告知如何最好地使用激励。

我确实发现了一些有趣的摘录,我想将它们包括在这里以供您自己判断:

“许多协议遗漏了几份双周报告,或者根本没有发布。约有 35% 的 STIP 接收者没有发布最终报告。”

“协议很少会严格解释为什么在申请 STIP 时应该分配一定数量的激励。相反,最终的分配通常是协议和社区之间反复讨论的结果,通常会导致基于类似于“我们觉得这个要求太大/太小”的分配。

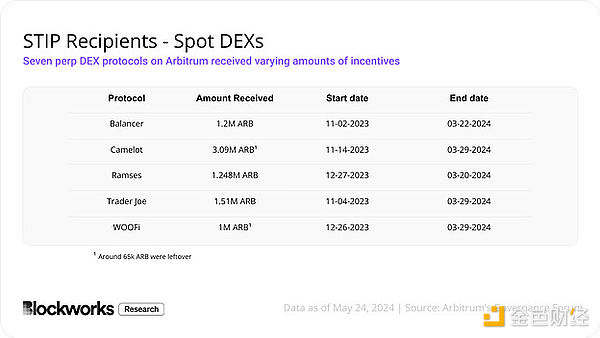

不管怎样,我们继续。我提供了不同类别的截图,包括花费了多少钱以及机制(没有 DEX 的方法截图,但基本上它们只是激励了流动性)。这里要记住的关键是 1 个 ARB 等于或多或少是 1 美元。所以是的,这些是数百万美元的分配。

结果

我想在这里将结果分为两部分,因为这个实验旨在了解两件事。

这些激励措施对应用程序的影响

这些激励措施对测序仪收入的影响

我们将从第一种情况开始分析,因为这种情况看起来更乐观一些。如果我们从第一原则考虑,如果有人免费给你钱来为你的企业做促销,你认为会发生什么?一般来说,业务会有所改善——但会持续一段时间。这就是我们在这次实验中看到的情况。

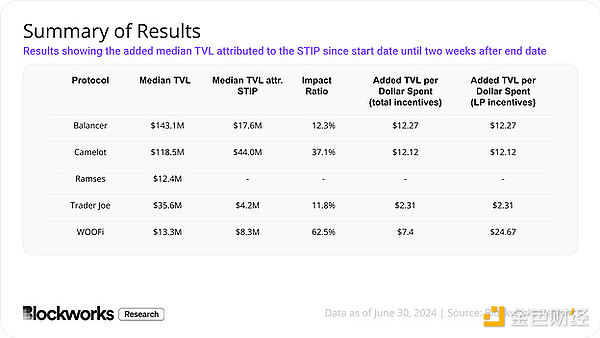

从 Spot DEX 开始,它们的结果表面上看起来相当不错:

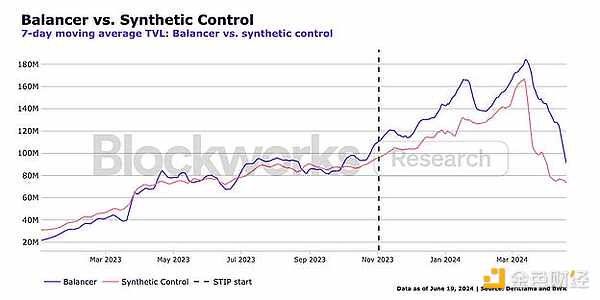

因此,基本上我们看到的是,每花费 1 美元,TVL 就会产生 2 到 24 美元的收入,这听起来不错。然而,我们需要问一个真正的问题——其中有多少被保留了下来?这就是问题变得有点棘手的地方。Balancer 的 TVL 在奖励用完后基本下降,如下图所示:

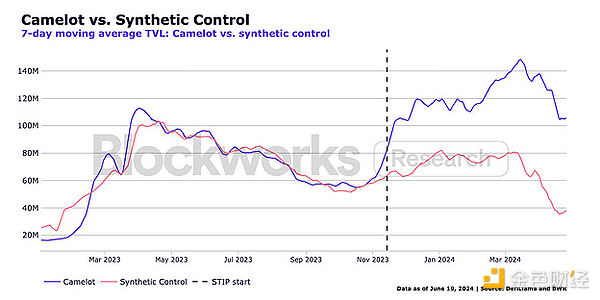

然而,另一方面,Camelot 实际上成功保留了这个 TVL!我不确定为什么这两种协议在保留率上有所不同,但如果让我猜一下,那就是他们运行激励计划的方式以及他们为活动本身吸引的用户类型。这是我收藏的内容,并将在以后的文章中自己分析。

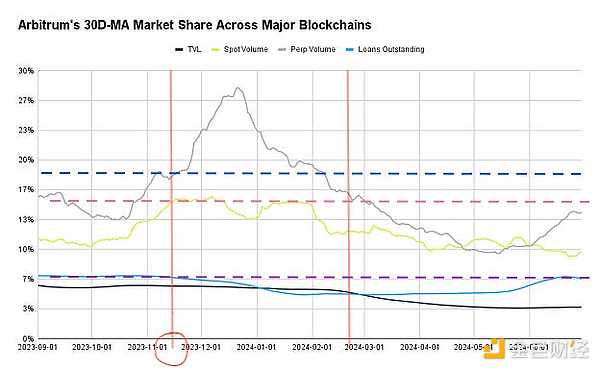

现在您已经了解了一些细微差别,让我们缩小范围,了解这对应用程序和三个重要的顶级类别(现货交易量、永续交易量和贷款)有多有效。我向您展示我们的关键图表。我不得不在它上面做注释,以帮助理解这一切,所以请听我解释。

我画了两条红色的垂直线来标记程序的开始和结束。这将帮助我们理解我们在这里处理的时间范围。

然后,我画了多条水平线来了解不同的指标,并直观地展示该程序在其生命周期内如何影响这些指标。

第一根蓝线基本上表明 TVL 大幅飙升(毫不奇怪),但随后基本上下降到程序最初开始的位置以下,表明几乎没有任何粘性!

第二行是现货量。我想在这里暂停一下,并指出,与 TVL 不同,TVL 是供应方且不花费任何成本,现货量代表需求。我们可以看到,需求最多是恒定的,但到计划结束时,需求实际上更低了!

第三行是未偿还贷款,这也是需求驱动因素,没有变化。虽然没有激励贷款协议,但我确实发现它是另一个强有力的需求指标。这在整个计划期间实际上都在下降!

那么,从以上所有内容中我们可以得出什么结论呢?基本上,Arbitrum 花了 8500 万美元购买了所有这些其他业务,以提高其供应方指标(这显然是有效的),但由于没有相应的需求来吸收 TVL 和更紧缩的流动性,因此变得毫无用处。从本质上讲,你可以说所有这些钱都被烧毁并给了雇佣农民。至少某些协议具有更高的 TVL 和更高的代币价格,从而使一些人在此过程中变得更富有?

说到需求方指标,所有这些活动肯定对连锁店有利,并从所有这些交易中带来更高的收入——对吧?!

嗯,不完全是。

事实上,完全不是。

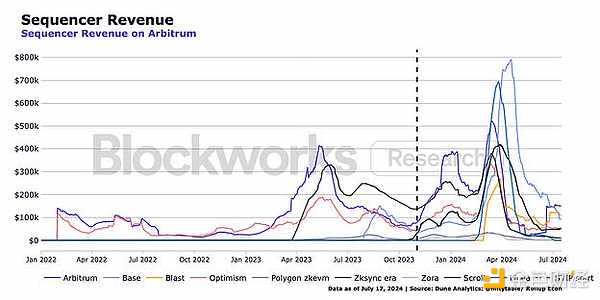

这是 2022 年 1 月至 2024 年 7 月的序列器收入图表。4 月附近的大幅上涨是加密货币开始大幅上涨的时候,合成控制可以帮助我们解释这一点。

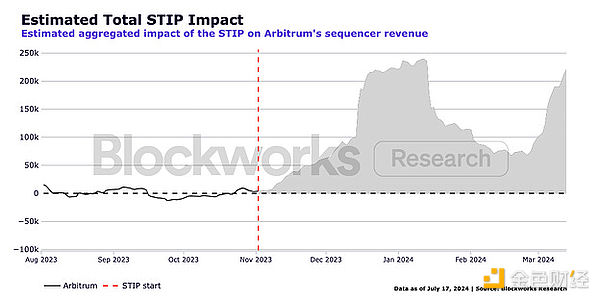

从表面上看,我们可以看到收入增加了,在某些月份每天高达 40 万美元。下面是一张更清晰的图表,显示了仅对 Arbitrum 的影响,并考虑到了合成控制:

那么曲线下的面积是多少?1520 万美元。如果去掉合成控制,总共可以获得 3510 万美元的测序仪收入。考虑到已经花费了 8500 万美元,我们离上帝还差得很远!

学习

总结以上所有内容:

Arbitrum 决定投入 8500 万美元激励其网络活动,以提高市场份额和收入

他们通过向应用程序 / 协议提供免费代币,然后由这些应用程序 / 协议分发给最终用户来实现这一目标

经分析,这些免费代币全部分配给了供应方司机,而需求方几乎没有发生任何变化

更深入地分析,所有这些活动的测序收入比支出少了 6000 万美元

我从中学到什么?首先,供应方激励措施与烧钱一样好,除非存在供应方问题(但通常不存在,需求才是问题所在),否则不应实施供应方激励措施。

第二点,也是我在文章开头提到的前提:如果你把钱给随机的人,而不去辨别他们是谁、他们来自哪里,你就会得到你所付出的——澄清一下,就是?。那些在不了解用户是谁、他们的意图是什么的情况下继续向用户倾销资金的协议,最终会像本文开头描述的那样。

让我们想象一下,这个激励方案通过钱包的无需许可的身份来辨别这些代币被给予了谁,并且有以下标准:

该用户是否实际使用 DEX 或者它是一个全新的钱包?

这个钱包的净值是多少?它是否具有潜在价值?

这个钱包花了多少钱?他们坚持使用他们使用的平台吗?

这个地址目前是否正在使用所有即将发行的代币?他们可能闻起来像个农民。

您认为最终结果会是什么?